O efeito das deduções da folha de pagamento do Pretax no pagamento líquido

As deduções de impostos reduzem o lucro tributável, uma vez que são deduzidas do pagamento bruto antes que os impostos sejam retirados dos salários dos empregados. Esse processo, em última instância, dá a esses funcionários um salário líquido maior do que se os benefícios fossem depois de impostos.

Identificação

Benefícios de pré-benefício são planos patrocinados pelo empregador. Para estabelecer o plano, o empregador deve seguir as diretrizes estabelecidas pelo respectivo Código da Receita Federal. Isso inclui o estabelecimento de um documento do plano, dando a todos os participantes uma descrição resumida do plano e mantendo a conformidade contínua. Os planos da Pretax incluem planos de cafeteria da seção 125, como seguro médico qualificado, odontológico, de visão, acidente e vida; adoção e assistência assistencial dependente; contas de poupança de saúde. Eles também incluem benefícios de transporte, como estacionamento e transporte, e planos de aposentadoria qualificados.

Tributação

Antes de deduzir os benefícios antes de impostos do pagamento de um empregado, determine de qual imposto eles são excluídos. Nem todos os benefícios estão sujeitos às mesmas exclusões fiscais. Por exemplo, as contribuições antes de impostos 401 (k) e IRA estão sujeitas aos impostos da Previdência Social e do Medicare, mas não ao imposto de renda federal. A maioria dos planos de cafeteria da seção 125 está excluída desses três impostos; entretanto, o seguro de vida em grupo que excede US $ 50.000 em cobertura está sujeito aos impostos do Medicare e da Previdência Social, mas não ao imposto de renda federal. Se os governos estaduais e municipais exigirem imposto de renda estadual e local, entre em contato com as respectivas agências para esclarecimentos sobre se as deduções de impostos são excluídas dos salários tributáveis.

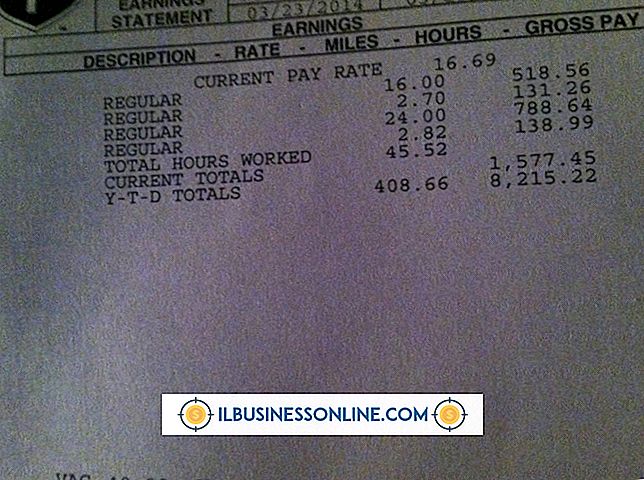

Cálculo

Digamos que um funcionário ganhe US $ 1.050 por semana e tenha um plano de saúde para a cafeteria. Ela paga US $ 100 bi-semanais em relação ao plano. Os planos de saúde da cafeteria não estão sujeitos ao imposto de renda federal nem aos impostos da Previdência Social e do Medicare, portanto subtraia US $ 100 de US $ 1.050 para US $ 950, que são seus salários tributáveis. Em seguida, calcule o imposto de renda federal e os impostos da Previdência Social e do Medicare. Se o empregado tivesse um plano de saúde após impostos, o total de US $ 1.050 estaria sujeito a esses impostos. Quanto mais alto o salário tributável de um empregado, mais impostos ela paga, e quanto menor seus salários tributáveis, menos impostos ela paga. Tenha em mente que os salários tributáveis equivalem a rendimentos brutos menos salários não tributáveis menos deduções antes dos impostos mais benefícios tributáveis. Os salários não tributáveis incluem reembolsos de despesas, como quilometragem, hospedagem e refeições.

Pré-impostos versus pós-impostos

Ao contrário dos benefícios antes dos impostos que reduzem os salários tributáveis, os benefícios pós-impostos não reduzem os salários tributáveis; eles são deduzidos do pagamento de um empregado depois que os impostos forem retidos. Os benefícios pós-impostos incluem seguro de saúde que não se qualifica como imposto antes de impostos e Roth 401 (k) e IRAs.