O que são os emprestadores de dinheiro duro?

Os emprestadores de dinheiro forte fornecem capital para empresas e indivíduos para a compra de imóveis ou para financiar projetos de desenvolvimento de negócios. Empréstimos de dinheiro duro são mais comumente usados para transações imobiliárias, como projetos de reabilitação ou desenvolvimentos comerciais. Os credores financiam uma parcela considerável dessas transações e os empréstimos estão sujeitos a termos e condições estritos. Esses tipos de credores geralmente estão disponíveis pela Internet, e não por agências bancárias tradicionais. Muitos investidores privados fornecem empréstimos em dinheiro duro também.

Práticas de Empréstimo

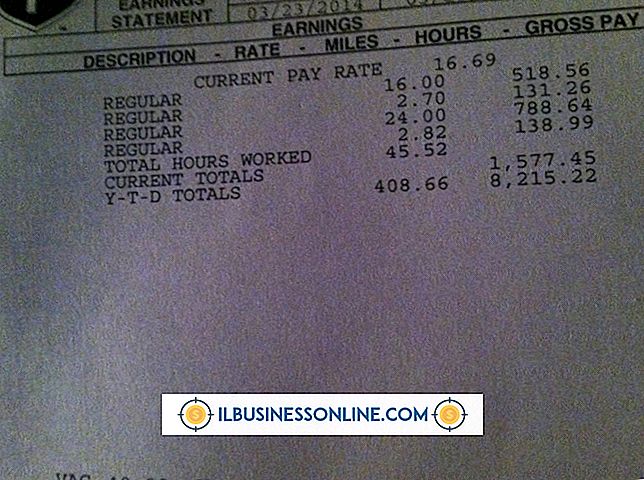

Práticas de empréstimo em dinheiro difícil geralmente envolvem tempos de retorno de empréstimo rápidos e termos muito rigorosos. Os consumidores têm acesso a grandes somas de capital dentro de 24 horas em alguns casos. As práticas de empréstimo não são reguladas por agências governamentais; portanto, os credores têm a capacidade de criar suas próprias regras em relação a quem emprestam, quanto emprestam e em que condições.

Os credores normalmente fornecem empréstimos a indivíduos que são considerados de alto risco pelos padrões bancários tradicionais. Os candidatos geralmente não têm renda ou demonstrações financeiras verificáveis. Alguns candidatos têm pouco ou nenhum histórico de crédito. Alguns dos investimentos que os emprestadores de dinheiro duro oferecem empréstimos também são de alto risco. Por exemplo, os emprestadores de dinheiro duro muitas vezes fornecem financiamento para imóveis que estão em construção ou severamente angustiados. A quantidade de risco aceita pelos emprestadores de dinheiro forte é consideravelmente alta em comparação com os bancos de soft money ou tradicionais.

Critérios de Empréstimo

Os critérios de qualificação para um empréstimo em dinheiro difícil geralmente dependem do tipo de investimento. Em muitos casos, os emprestadores de dinheiro forte não baseiam uma decisão de aprovação no histórico de crédito, mas em uma avaliação do ativo que está sendo adquirido. Indivíduos que foram recusados por financiamento tradicional ou aqueles com pouco ou nenhum crédito muitas vezes se qualificam para um empréstimo em dinheiro duro, desde que o ativo atenda aos critérios de qualificação. Por exemplo, a maioria dos credores de hard money de propriedade comercial considera o valor do edifício a ser adquirido ao tomar uma decisão de aprovação. Os credores irão aprovar um empréstimo com base em uma porcentagem do valor da propriedade. Dependendo dos termos do credor, os candidatos poderiam esperar receber um empréstimo entre 50% e 80% do valor da propriedade que gostariam de comprar.

Termos de Empréstimo

Emprestadores de dinheiro duro geralmente têm termos de empréstimo que são considerados excessivos quando comparados aos credores tradicionais. Não é incomum que as taxas de juros permaneçam entre 18 e 26%. Empréstimos geralmente têm prazos de amortização mais curtos, variando de seis meses a cinco anos. Penalidades de pré-pagamento são freqüentemente envolvidas, mas alguns emprestadores de dinheiro duro permitem que os solicitantes de empréstimo comprem opções mais favoráveis por uma taxa mais alta. Solicita-se que os solicitantes de empréstimo tragam uma quantia considerável para a mesa de fechamento. Pagamentos de até 50% são comuns, dependendo da força do pedido de empréstimo. Os credores de dinheiro duro são capazes de fazer empréstimos em muito pouco tempo. Investidores com uma necessidade imediata utilizam emprestadores de dinheiro duro para obter o financiamento de que necessitam com uma reviravolta rápida e papelada limitada.