Desvantagens da tributação para o empreendedor

Tornar-se um empreendedor tem muitas implicações fiscais. Os impostos são desvantajosos para o empreendedor porque os impostos reduzem seu lucro líquido global. Os fatores que afetam a tributação de seu novo negócio incluem o tipo de negócio que você abre, o número de funcionários que você possui, a localização do seu negócio e o valor da receita gerada. Para minimizar sua responsabilidade fiscal como empreendedor, você deve considerar os diferentes tipos de propriedade comercial disponíveis.

Propriedade exclusiva

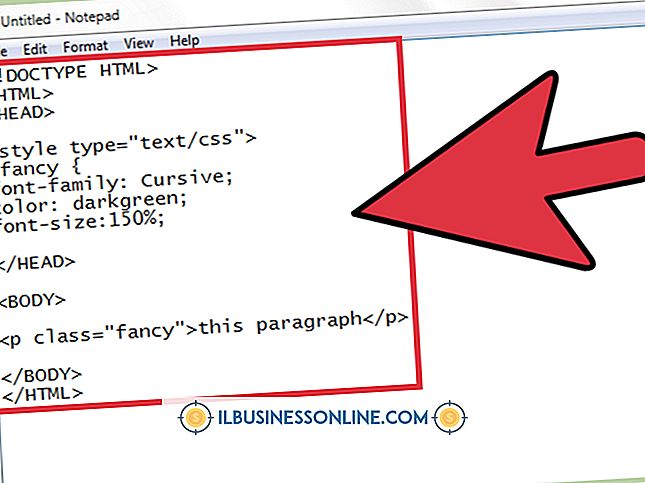

Uma empresa individual é a maneira mais barata e mais fácil de estabelecer um negócio como empreendedor. Como uma empresa individual, os impostos que sua empresa pagará se tornam claros, porque não existe separação legal entre você como pessoa e empresa. Em outras palavras, suas obrigações fiscais e legais como único proprietário são as mesmas. Os únicos proprietários arquivam impostos em um Formulário 1040 padrão e combinam impostos pessoais e comerciais. Como os proprietários individuais não possuem nenhum status tributário especial, essa forma de propriedade de empresas considera os lucros da receita pessoal de negócios.

Parcerias

Uma parceria é um tipo de negócio formado por acordo entre duas ou mais partes. Os membros da parceria assumem responsabilidade pessoal por quaisquer dívidas contraídas pelo negócio. As parcerias, portanto, impõem uma quantia significativa de responsabilidade a cada um dos parceiros porque um dos parceiros pode colocar em risco os outros parceiros financeiramente. As parcerias normalmente têm impostos de passagem que cobram impostos dos parceiros com base em sua participação na propriedade. Em outras palavras, cada sócio paga impostos sobre sua parte da renda recebida diretamente da parceria. Mais uma vez, o IRS exige que os parceiros paguem impostos sobre a renda de parceria como renda pessoal ordinária no Formulário 1040 padrão.

LLCs

Sob a lei fiscal federal, o IRS não considera uma empresa de responsabilidade limitada a mesma coisa que uma corporação, porque essa forma de propriedade da empresa não pode emitir ações. LLCs, no entanto, oferecem status de responsabilidade limitada para os proprietários da empresa. O IRS não reconhece uma LLC como uma entidade empresarial. Portanto, como proprietário de uma LLC, você pagará impostos sobre a renda auferida pela LLC como renda pessoal em seu Formulário 1040.

Corporate

As empresas têm diferentes opções de impostos do que outras formas de propriedade de empresas. Com uma corporação, o IRS considera os proprietários do negócio uma entidade legal separada do negócio. Os proprietários da corporação pagam impostos apenas sobre os ganhos da empresa pagos como salários e dividendos. A corporação, como uma entidade separada, também paga impostos às atuais alíquotas corporativas de lucros. Isso resulta em um tipo de dupla tributação, porque as empresas pagam impostos sobre os lucros originais e, em seguida, os proprietários pagam impostos pessoais sobre salários e dividendos pagos pela corporação.