A distribuição de receita para uma corporação S

A estrutura de negócios da corporação S permite que uma pequena empresa funcione como uma empresa, evitando a dupla tributação dos lucros, passando a receita e as deduções para os acionistas, a fim de reivindicarem suas próprias declarações fiscais. Uma corporação S não paga imposto de renda no nível corporativo. Para os proprietários e acionistas de uma corporação S, a distribuição das receitas e ganhos reportados e o pagamento de dinheiro são duas funções separadas.

S Relatório de Imposto sobre Sociedades

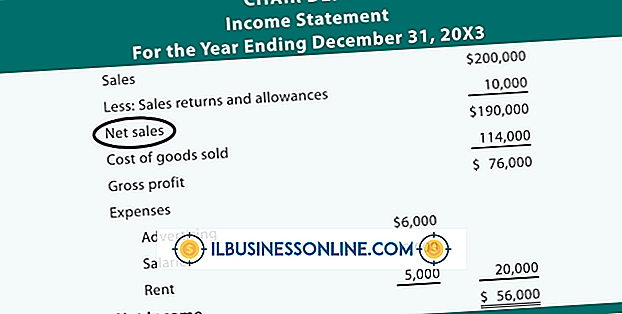

Uma corporação S arquiva uma declaração de imposto de formulário 1120S que, quando concluída, produz o que o formulário chama de receita ou perda de negócios comuns. Esse número pode ser visto como o lucro líquido da empresa porque começa com o total de vendas ou receitas e subtrai as despesas do negócio. A renda ordinária do negócio é então alocada aos acionistas individuais da corporação S em um Cronograma K-1 para ser usada durante o arquivamento das declarações de imposto de renda individuais dos proprietários. Outros tipos de receitas e despesas gerados pela corporação S também estão incluídos no 1120S e K-1, mas para uma pequena empresa regular, a parte do proprietário do lucro líquido é repassada aos proprietários e acionistas para fins fiscais.

Dividendos para investidores

O repasse de renda e deduções aos proprietários de empresas S é diferente do dinheiro real que os acionistas recebem. Como uma corporação, uma empresa S corp paga alguns ou todos os seus lucros aos proprietários e acionistas como dividendos. O conselho de diretores eleito pelos acionistas tem a responsabilidade de decidir quanto dinheiro será pago aos proprietários. Dependendo dos planos atuais e futuros da empresa, os proprietários de corporações S podem receber todos os lucros obtidos durante o ano ou apenas uma parte, com algum dinheiro retido na empresa para pagar por projetos futuros ou fornecer um buffer para as despesas.

Gerenciando Salários do Proprietário

Qualquer proprietário de uma corporação S que também trabalhe como gerentes no negócio deve receber um salário. As regras fiscais exigem que um proprietário receba salários para que os impostos da Previdência Social e do Medicare sejam pagos com base nos ganhos do proprietário de seu trabalho. Os salários pagos aos proprietários reduzem o lucro líquido que é repassado a todos os acionistas e também reduzem o dinheiro disponível para ser pago como dividendos. Como resultado da exigência salarial, os proprietários de uma corporação S são divididos em duas categorias. Um proprietário que trabalha no negócio age como um empregado recebendo um salário e como um proprietário recebendo dividendos. Os proprietários que não trabalham podem ser vistos como investidores que recebem dividendos e benefícios fiscais potenciais com base na lucratividade da empresa.

Comunicando-se com os investidores

Se você for o principal proprietário de uma corporação S e também tiver proprietários de investidores, comunique-se com seus investidores sobre as diferenças entre a receita K-1 e os dividendos que sua empresa escolheu pagar para compartilhar os proprietários. Se todo o lucro líquido após as despesas não for pago, mostre como os lucros retidos serão usados para aumentar o valor do investimento e dividendos futuros. A receita que uma empresa S ganha deve primeiro cobrir as despesas e, em seguida, o conselho de administração decide quanto do dinheiro restante vai para os proprietários. A comunicação detalhada e clara desse processo ajuda a manter os proprietários do compartilhamento de seus investidores satisfeitos.