Tratamento Tributário Federal de Ativos em uma Corporação S

S corporações não pagam imposto de renda. Embora a estrutura corporativa proteja os proprietários da responsabilidade, eles pagam impostos individualmente como se fossem uma parceria ou propriedade individual. Os proprietários dividem as receitas e perdas corporativas e relatam os resultados como renda individual em suas próprias declarações fiscais. Os proprietários também podem deduzir e depreciar sua parcela de ativos, como móveis de escritório, equipamentos, veículos corporativos e propriedade intelectual.

Seção 179

Se você exercer a baixa da Seção 179, poderá deduzir o valor total de um ativo no ano em que comprá-lo. No entanto, você não pode cancelar a propriedade intelectual, a terra ou os edifícios dessa maneira. A quantidade total de compras que você pode cancelar varia conforme o Congresso conserta com o código tributário. Em 2013, por exemplo, é de US $ 500.000; para 2014 são apenas US $ 25.000. Se você usar a propriedade para fins pessoais e comerciais, só poderá usar a Seção 179 se o recurso for usado pelo menos 51% do tempo para negócios.

Depreciação

Se você não puder amortizar um ativo imediatamente, terá que depreciá-lo. Você deduz uma porcentagem do valor a cada ano até ter anulado o custo total. É possível que você tire mais o primeiro ano como "bônus de depreciação". As porcentagens exatas variam de acordo com seu método de depreciação e o tipo específico de ativo. Você pode depreciar prédios, direitos autorais, patentes e outros ativos que não se qualificam para a Seção 179. Você não pode depreciar ou deduzir o custo da terra.

Venda de Ativos

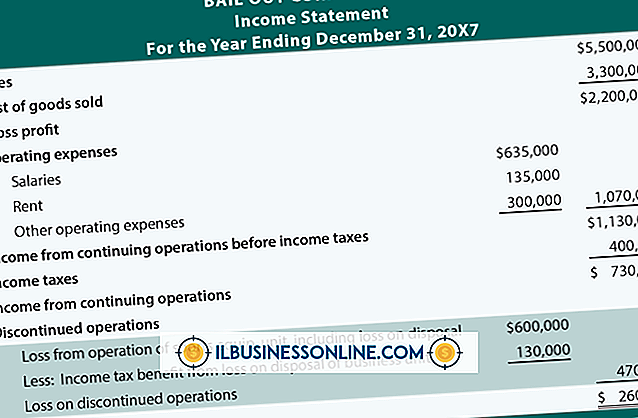

Quando a corporação vende ativos, você informa sua parte do ganho ou perda em sua declaração de imposto pessoal. A alíquota exata e o tipo de renda dependem do que a empresa detinha para a propriedade - se ela está vendendo uma propriedade usada em seu negócio ou vendendo um ativo que comprou apenas para investimento. O ganho tributável é afetado por qualquer dano aos ativos, melhorias que você pagou e depreciação que você deduziu.

Ganho Interno

Se você começar como uma corporação C e converter a empresa em uma corporação S, as vendas de ativos se tornarão muito mais dolorosas nos primeiros anos. Para desencorajar as corporações de mudar para o status S apenas para evitar impostos sobre a venda de ativos, o governo federal tributa essas vendas em 35%, a maior taxa de imposto. A corporação, não você e os outros proprietários, tem que pagar o imposto. A partir da publicação, o período em que isso se aplica é de 10 anos a partir da data da conversão.