O que acontece quando o seu parceiro LLC não tem renda: ele precisa declarar impostos?

A forma como os proprietários de uma sociedade de responsabilidade limitada, conhecidos como membros, registram as declarações de imposto de renda individual depende da forma como a empresa é tributada. Um membro de uma LLC que é tributada como uma entidade de repasse pode ser obrigado a relatar lucros e perdas de negócios em uma declaração de imposto de renda individual, mesmo se o membro não tiver renda de outras fontes.

Eleições de imposto de LLC

Uma LLC é uma entidade comercial híbrida que não possui sua própria seção sob o código de imposto federal. Em vez disso, o Internal Revenue Service exige que as LLCs sejam taxadas como um dos tipos de negócios existentes no código. Uma LLC com vários membros pode optar por ser tributada como uma corporação ou uma parceria com tributação passiva.

Tributação Corporativa

Se sua LLC optou por ser taxada como uma corporação, a empresa é tratada como contribuinte. A empresa deve apresentar uma declaração de imposto de renda corporativo todos os anos e pagar impostos sobre o lucro líquido à sua taxa de imposto corporativo. Uma vez que a empresa cuida de suas próprias obrigações fiscais diretamente, se seus membros apresentam ou não declarações de imposto de renda individuais, isso não é uma questão de negócios. A empresa opera independentemente de seus proprietários, e você não precisa se preocupar com a renda individual de seu parceiro ou se ele cumpriu suas obrigações individuais de declaração de impostos.

Tributação Pass-Through

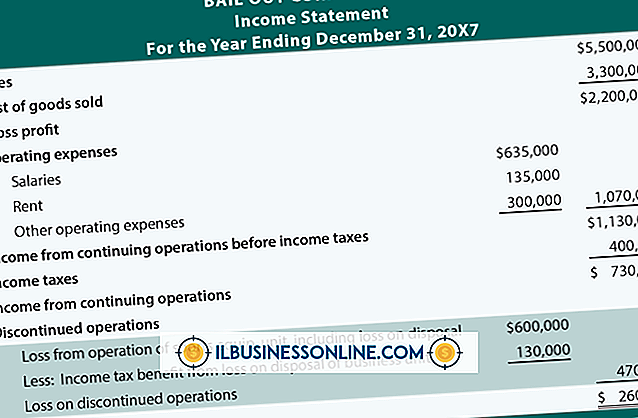

Se a sua LLC optou por ser tributada como uma parceria, ela é tratada como uma entidade de repasse pelo IRS. Esse tipo de entidade de negócios não paga impostos diretamente. Em vez disso, passa lucros e perdas para seus proprietários. Sua LLC arquiva uma declaração fiscal de parceria informativa a cada ano, mas atribui lucros e perdas aos membros de acordo com a porcentagem de propriedade de cada membro ou alocação de lucro / prejuízo estabelecida pelo acordo operacional da empresa. Os membros, por sua vez, relatam os valores do negócio em suas declarações individuais de imposto de renda e pagam impostos sobre suas ações às suas alíquotas individuais.

Alocação de Lucros e Perdas

Uma vez que uma LLC que é tributada como uma entidade de repasse não paga impostos sobre seus lucros diretamente, a Receita Federal exige que a empresa aloque lucros e perdas de negócios aos membros todos os anos, para que os membros possam pagar impostos sobre esses valores. A LLC fornece a cada membro um Anexo K-1, que é a parte de sua declaração de imposto informativa que mostra os valores proporcionais de lucros e perdas que os membros devem incluir em suas declarações de imposto individuais. Mesmo que o seu parceiro de negócios não tenha outra renda, ele deve informar os valores listados no K-1 em sua declaração de imposto individual e pagar os impostos conforme apropriado. No entanto, uma vez que a empresa forneça um K-1 aos seus membros, conforme exigido por lei, a obrigação de declaração de imposto torna-se pessoal para cada membro. A LLC não terá problemas com o IRS se o seu parceiro de negócios não apresentar o seu retorno individual.