Exemplos de IRS 179 Deduções para Propriedade Pessoal Tangível Usada em um Negócio

A dedução da seção 179 permite que uma pequena empresa faça uma dedução de imposto pelo custo total de certos bens e equipamentos no ano em que compra essa propriedade. Isso produz uma economia tributária maior e mais imediata do que a depreciação da propriedade ao longo do tempo, que é como as empresas geralmente deduzem tais custos. Entre as coisas que se qualificam para a dedução da seção 179 está "propriedade pessoal tangível".

Definição

Não se confunda com o "pessoal" em bens pessoais tangíveis. Não se refere à propriedade não comercial que é usada para fins comerciais. Em vez disso, o Internal Revenue Service define propriedade pessoal como qualquer propriedade que não seja "propriedade real", ou seja, terra e edifícios. "Tangível", enquanto isso, significa que tem uma forma física - é algo que você pode tocar. A seção 179 permite que as empresas deduzam o custo total de tal propriedade até um limite. Em 2013, por exemplo, a dedução máxima da seção 179 foi de US $ 500.000 e, como a dedução é direcionada para empresas de pequeno e médio porte, a dedução começa a ser eliminada para qualquer empresa que adquira mais de US $ 2 milhões em imóveis.

Equipamentos e Veículos

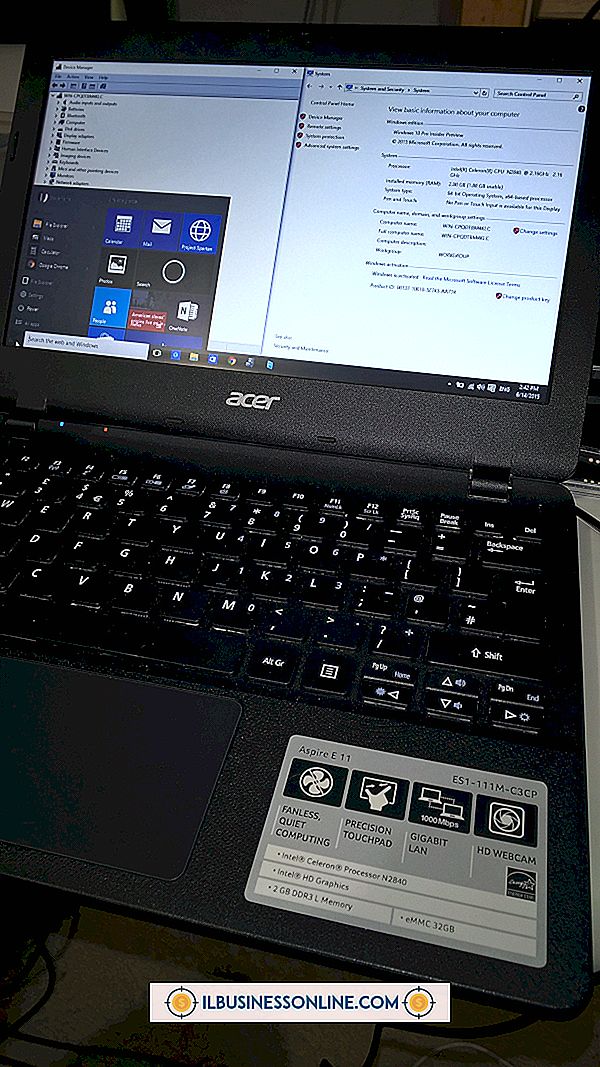

Qualquer equipamento que você normalmente teria que depreciar é elegível para a dedução da seção 179 como propriedade pessoal tangível. Computadores, caixas registradoras e máquinas de produção são exemplos. Os veículos também são dedutíveis, mas com certos limites. Em geral, os veículos de carga e aqueles projetados para transportar um grande número de passageiros são totalmente dedutíveis, assim como ambulâncias e carros funerários, táxis e outros veículos para locação e veículos especialmente modificados para uso comercial exclusivo. Outros veículos de passageiros, como carros comuns e SUVs, são apenas parcialmente dedutíveis. A dedução em tais veículos foi limitada após a controvérsia sobre alguns proprietários do negócio que compram essencialmente veículos luxuosos para o uso pessoal e que escrevem fora o custo total sob a seção 179.

Móveis e luminárias

Móveis usados em uma empresa, como mesas, cadeiras, estações de trabalho e sistemas de arquivamento, qualificam-se como propriedade pessoal tangível para a seção 179. O mesmo vale para luminárias - propriedades anexadas a um prédio, como balcões de lojas, vitrines, uma caminhada -no congelador ou geladeira para um restaurante ou um sinal fora do negócio. Qualquer coisa que tenha um propósito estrutural, no entanto, é considerada parte do próprio edifício - propriedade real - e, portanto, não é elegível. Ar condicionado e aquecimento são considerados estruturais e não são elegíveis.

Outros exemplos

Para os proprietários de estações de serviço, a dedução de propriedade pessoal tangível inclui bombas de gasolina, bem como tanques de armazenamento subterrâneos usados para armazenar combustível. Para as empresas envolvidas na agricultura, a pecuária é considerada propriedade pessoal tangível. Qualquer coisa que possa ser considerada uma "melhoria da terra" geralmente não se qualifica para a seção 179, incluindo cercas, estacionamentos ou outras áreas pavimentadas, piscinas, docas e pontes.