Valor justo vs. Valor do livro

O balanço patrimonial é uma demonstração financeira que descreve a condição financeira de uma empresa em um determinado momento. Mostra o que a empresa possui, seus ativos; o que a empresa deve, seus passivos; e seu patrimônio líquido (patrimônio líquido), a diferença entre ativos e passivos. Justo e valor contábil são duas métricas usadas para avaliar o valor dos ativos do balanço patrimonial.

Valor do livro

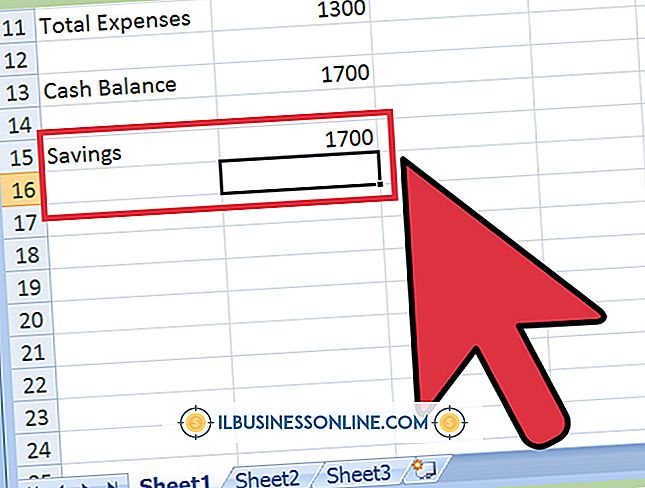

O valor contábil pode ter duas definições na contabilidade. O primeiro define o valor de liquidação de uma empresa como na liquidação de falência. O valor contábil também pode se referir ao valor depreciado dos ativos fixos. Suponha que uma empresa tenha comprado um prédio por US $ 1 milhão há 10 anos e esteja depreciando o prédio com um cronograma fixo de US $ 33.000 por ano em 30 anos. O valor contábil do prédio hoje é de US $ 667.000 (US $ 1 milhão menos US $ 333.000 em depreciação).

Valor justo

Ao contrário de edifícios que são relativamente fáceis de avaliar, alguns ativos do balanço patrimonial são difíceis de quantificar sem regras de avaliação que incutam confiança de que o processo é lógico e os resultados são racionais. As regras para avaliação de ativos difíceis de quantificar são explicadas no SFAS 157, que é uma Declaração do Financial Accounting Standards Board que entrou em vigor em fevereiro de 2007. O SFAS 157 tem o objetivo de remover a incerteza de que os valores declarados dos ativos representam "valor justo" consistente com Princípios Contábeis Geralmente Aceitos, ou GAAP.

SFAS 157

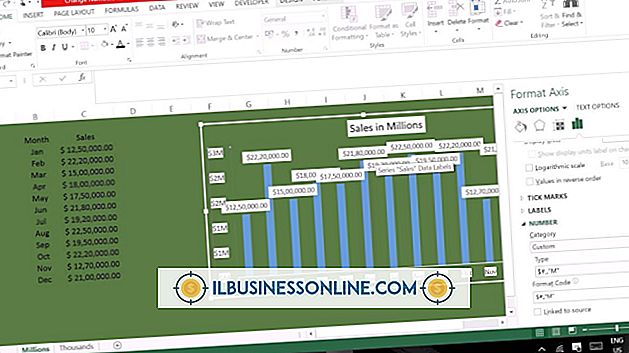

O SFAS 157 estabelece diretrizes para quantificar o valor justo dos ativos com base no preço de "venda" ou "saída" de ativos em mercados ativos. Onde não existem mercados ativos, o SFAS 157 permite que as empresas façam suas próprias premissas usando diretrizes específicas do FASB. O SFAS 157 agrupa ativos em três categorias: Ativos de Nível 1 com mercados ativos e preços de venda verificáveis; Ativos de nível 2 sem mercados ativos e exigem técnicas de modelagem computacional usando os preços de venda de ativos similares; e Ativos de Nível 3 que não possuem mercados ativos ou ativos semelhantes para as equivalências de preço de venda.

Contabilidade de valor justo

A contabilização do valor justo exige que as empresas ajustem os ativos de maneira oportuna para refletir os preços atuais de mercado. Esse ajuste, chamado de "marcação a mercado", às vezes pode prejudicar empresas em setores voláteis. Considere a crise imobiliária de 2008 quando a demanda do mercado por títulos lastreados por hipotecas entrou em colapso. As empresas que detinham títulos lastreados em hipotecas como ativos do Nível 1 viram esses ativos se deteriorarem para os ativos da Level 3 praticamente da noite para o dia. Em conseqüência, muitas das maiores instituições financeiras do país tiveram que reduzir os ativos (reduções de valor) para cumprir o SFAS 157. Por sua vez, isso reduziu o patrimônio líquido em muitas instituições financeiras porque o patrimônio dos proprietários é igual a ativos menos passivos.

Relevância da Contabilidade do Justo Valor para os Consumidores

A contabilização do valor justo afeta os consumidores comuns de várias maneiras. Considere, por exemplo, o acesso ao crédito. A Corporação Federal de Seguro de Depósito exige que os bancos mantenham um capital mínimo (patrimônio líquido) para um índice total de ativos de 4%. A maioria dos ativos bancários são empréstimos a clientes do banco. Para cada US $ 100 que um banco empresta aos consumidores, ele deve ter US $ 4 no patrimônio dos proprietários no balanço patrimonial. Quando os bancos tiveram que marcar os valores mobiliários lastreados em hipotecas em 2008, reduziu o valor de seus ativos e do patrimônio de seus proprietários, o que restringiu a capacidade de muitos bancos de fazer empréstimos a consumidores para hipotecas e outros gastos do consumidor.