Problemas FIFO e LIFO na Contabilidade de Estoque

De acordo com os princípios contábeis geralmente aceitos e com o código tributário dos EUA, as empresas podem optar por adotar a suposição de fluxo de custo de inventário FIFO ou LIFO. O FIFO, que significa first-in, first-out, pressupõe que o custo das mercadorias que entram primeiro no estoque seja o primeiro a ser liquidado através da conta de custo de mercadorias vendidas. LIFO, ou último a entrar, primeiro a sair, pressupõe que o item mais recente que entra no estoque é o primeiro a ser liquidado. Como os dois métodos têm prós e contras, o entendimento desses pontos fortes e fracos pode ajudá-lo a escolher a suposição certa de fluxo de custo para o seu negócio.

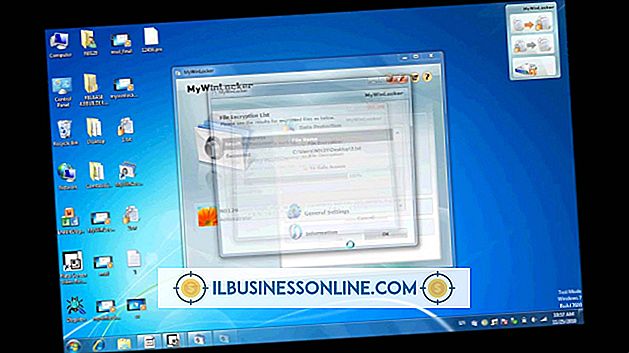

Requisitos da lei tributária

Embora tanto o LIFO quanto o FIFO sejam permitidos sob o Internal Revenue Code, as leis tributárias exigem que, se o LIFO for usado para fins fiscais, ele também deve ser usado para relatórios financeiros. Para algumas empresas, isso pode ser problemático. Em períodos de aumento de preços, as empresas que utilizam o LIFO minimizam o passivo fiscal. No entanto, essas empresas também minimizam o lucro líquido. Isso pode fazer com que uma empresa não atinja um nível mínimo de lucratividade de acordo com uma cláusula de empréstimo ou não atenda à previsão de um analista.

Relatório financeiro internacional

Em muitas jurisdições estrangeiras, o LIFO não é um método de contabilização permitido para inventário. Para uma empresa que está considerando expansão no exterior, isso pode ter impactos significativos no relatório financeiro. Por exemplo, digamos que uma empresa use o LIFO para fins de livro e impostos nos Estados Unidos, mas está considerando expandir para um país onde o LIFO não é permitido. Nesse caso, a empresa teria que manter um conjunto de registros de inventário para relatar uma base LIFO para a legislação tributária dos EUA e relatórios financeiros internos e outro conjunto para relatórios internacionais. Isso é complicado e caro.

Camadas LIFO

À medida que os custos de estoque mudam, porque último, o primeiro a sair também implica que o custo dos primeiros produtos é também o custo dos últimos produtos fora, as camadas LIFO se formam. As camadas LIFO são custos de produtos que nunca foram liquidados do estoque e são mantidos com custos anacrônicos devido à empresa nunca ter usado todo o estoque disponível. Por exemplo, uma empresa que utiliza o método LIFO, fundada em 1900 e que sempre tem 100 unidades de produto disponíveis, carregará esse produto a custo nos livros da empresa ao custo original de 1900. Como o fluxo físico de mercadorias não precisa corresponder à contabilidade, as camadas podem ser construídas mesmo que o item real ao qual os registros contábeis estão se referindo tenha sido vendido anos atrás.

Liquidação LIFO

Uma consequência de ter problemas de camadas do LIFO é que quando as camadas são liquidadas, o custo do produto da empresa é artificialmente, e algumas vezes substancialmente reduzido. Esta é uma espada de dois gumes. O lucro líquido aumenta, inflando os lucros das empresas, mas isso também aumenta as despesas com imposto de renda. Se as empresas inesperadamente mergulharem em uma camada de custo muito menor, as implicações fiscais podem ser drásticas.