Como as condições financeiras impactam a decisão de uma organização em relação à atenuação de riscos?

Embora a dívida possa ajudar as empresas a expandir suas operações e adquirir equipamentos geradores de receita, a celebração de contratos de financiamento envolve riscos inerentes. Os planos de gerenciamento de risco geralmente exigem que os líderes seniores avaliem a estrutura de capital da empresa para decidir se o uso contínuo da alavancagem financeira é apropriado. Os termos dos contratos de financiamento afetam diretamente a análise de risco e a tomada de decisões gerenciais.

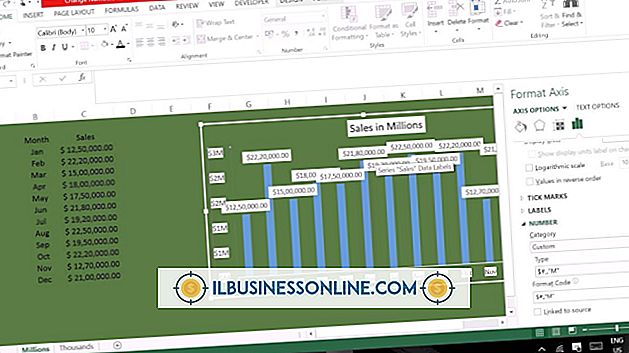

Taxa de juro

As taxas de juros afetam o custo total do financiamento e podem variar em vários pontos base de um credor para o próximo. Embora os juros sobre dívidas possam ser amortizados contra receitas tributáveis, uma alta taxa de juros pode acabar causando problemas de fluxo de caixa no longo prazo, especialmente se as taxas de juros forem ajustáveis com base nas condições do mercado. Os gerentes devem observar seu índice atual, que é uma medida dos ativos circulantes em relação ao passivo circulante, e as reservas de capital de giro para garantir que eles tenham caixa suficiente para pagar o principal e os juros sobre suas obrigações de dívida cumulativa. Selecionar as taxas corretas pode atenuar o risco de solvência de uma organização.

Período de reembolso

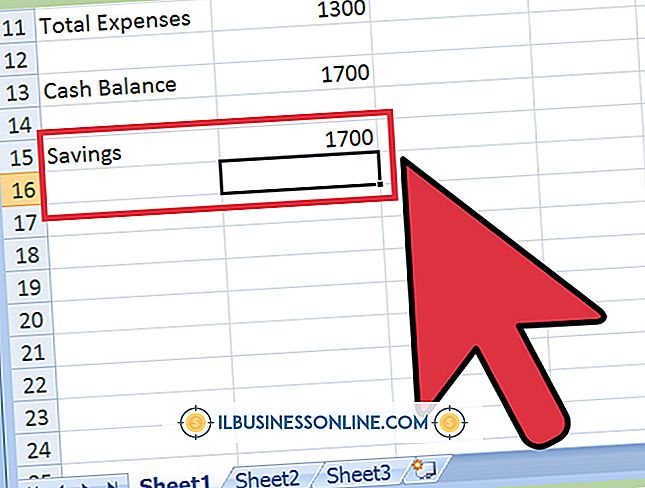

O número total e a frequência dos pagamentos da dívida podem representar um risco para uma organização com baixa ou nenhuma reserva de caixa. Se o período de amortização for relativamente curto, como de cinco a dez anos, o tamanho dos pagamentos pode representar uma carga de fluxo de caixa. Pagamentos mensais ou semestrais são normais para a maioria dos tipos de empréstimos comerciais, mas podem variar de acordo com o tipo de financiamento desejado. A administração deve avaliar cuidadosamente a posição de caixa da empresa para determinar se ela possui ou não meios para efetuar pagamentos de dívida dentro do prazo de pagamento.

Quantidade de pagamento

Os valores de pagamento de empréstimos também afetam os planos de tomada de decisão e de mitigação de risco. Os pagamentos em potencial devem ser pesados cuidadosamente para determinar seu impacto nos orçamentos e reservas de capital de giro. Se os saldos de empréstimos e os valores de pagamento periódico forem altos, pode ser problemático para uma empresa lidar, especialmente se as entradas de caixa forem instáveis. Manter os valores de pagamento em um nível razoável ajuda a reduzir os riscos e protege uma organização contra mudanças repentinas nos fluxos de receita.

Requisitos colaterais

Se um empréstimo exigir garantias, como uma propriedade, as empresas devem ponderar o risco de perder a garantia caso não cumpram seu contrato de financiamento. Para empréstimos a dinheiro duro, os edifícios comerciais são formas comuns de garantia. Nessas situações, um padrão pode significar que uma empresa não poderá continuar em continuidade. Os planos de mitigação de risco devem avaliar a perda de garantia relativa às principais operações de uma organização.